前言

Uniswap是基于AMM机制的DEX,在2021年5月上线V3,预计将在2024年Dencun升级之后上线V4版本。Uniswap处于DEX赛道的地位不断扩大且不容易动摇的情况下,随着Dencun升级和V4版本上线,预计将会有较好的价格表现。但是Smart money的Holder和Balance数量,以及做市商的链上行为表明,短期内Uni大幅上涨可能性较低,可能需要Dencun后再做观察具体的链上情况。

1 、项目概况

Uniswap是基于AMM机制的DEX,其在2021年5月上线V3,带来了极大的成功,通过引入市场机制提升资金利用率、降低手续费、提高LP收入。而正在研发的V4的hooks为Uni带来了可编程性,这种性质将增强池子的可组合性,更精细化的资本效率控制,具备很大的想象空间。

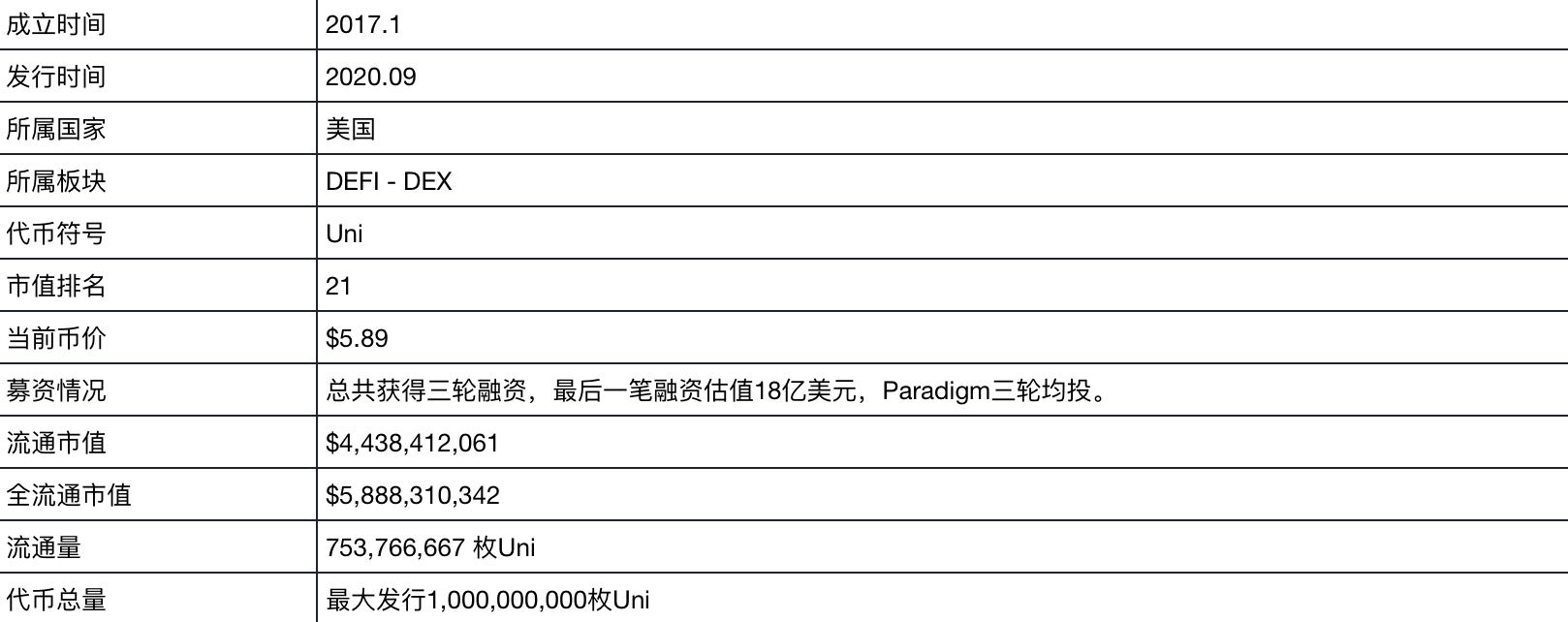

1.1 基本信息

数据截止日期:2023年11月30日,https://www.coingecko.com/en/coins/Uniswap

1.2 创始团队

Hayden Adams:毕业于纽约石溪大学,2012年6月在哥伦比亚大学医学中心担任研究员,2016年加入西门子,为汽车和航空航天行业的众多客户进行工程模拟和设计探索。2017年10月成立Uniswap Lab 。曾经其也是以太坊的开发者之一。个人投资了Lens protocol以及Wallet connect。

Marvin Ammori:首席合规官CLO,毕业于密歇根大学商业分析专业,哈佛大学法律学院JD硕士。工作经验16年,曾经在Free Press、New Aemrican Foundation、维珍超级高铁项目、Protocol lab担任法律顾问,也在内布拉斯加大学林肯分校担任过法学教授。具备较为深厚的法学功底。2020年11月加入Uniswap Lab。

Mary-Catherine Lader:首席运营官COO,毕业于美国布朗大学历史学学士、哈佛商学院MBA、哈佛大学法学博士。2018年加入高盛担任投资分析师,在2015年加入黑石担任全球首席运营官,2021年6月加入Uniswap,领导 Uniswap Labs 的增长、战略和运营。

Justin Wong:首席金融官HOF,毕业于康奈尔大学学士、德克萨斯州麦库姆斯商学院工商管理硕士。2004年加入和平部队,然后在德意志银行、西门子、维珍超级高铁等公司工作,曾经创立了The F Suite这家公司致力于将CFO聚集在一起解决难以克服的问题的私人社区,但是仅仅营业9个月,2021年3月加入Uniswap。

Raphaela S.:Uniswap 基金会COO,学经济学学士,曾经供职于美国银行分析师、FF Venture Capital、Blue {Seed} Collective 投资助理、2018年开始进入区块链行业,曾经担任Livepeer副总裁,2022年10月加入Uniswap,担任首席增长官,推动 Uniswap 协议的增长和使用。

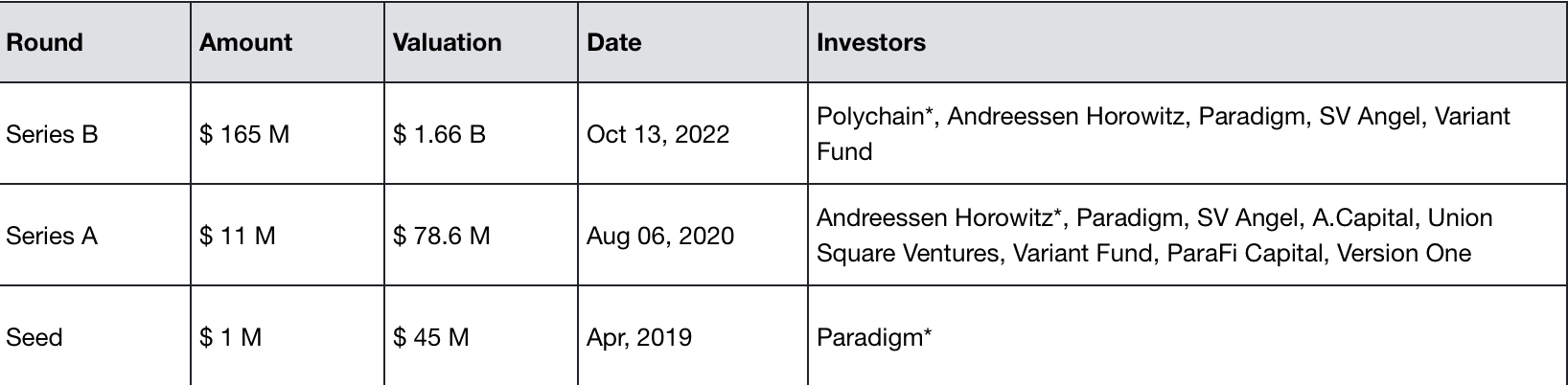

1.3 投融资背景

Paradigm一直伴随着Uniswap从0到1,在资源、生态建设、资金、开发方面帮助Uniswap,Uniswap的今天与Paradigm的扶持和帮助密不可分。

2、产品情况

2.1 代码及开发者

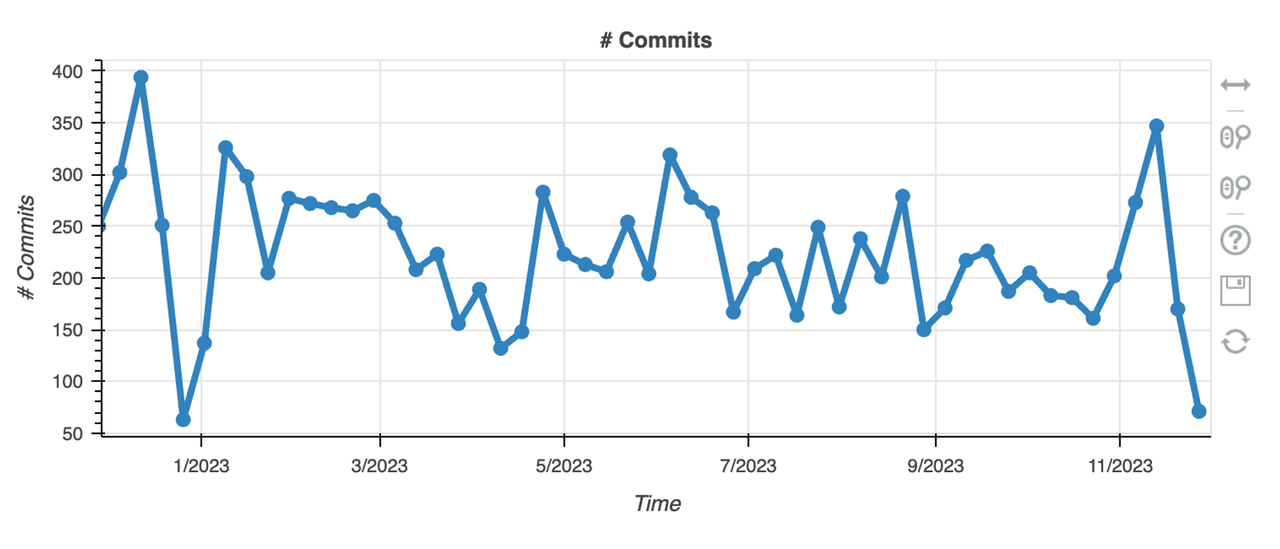

代码提交情况

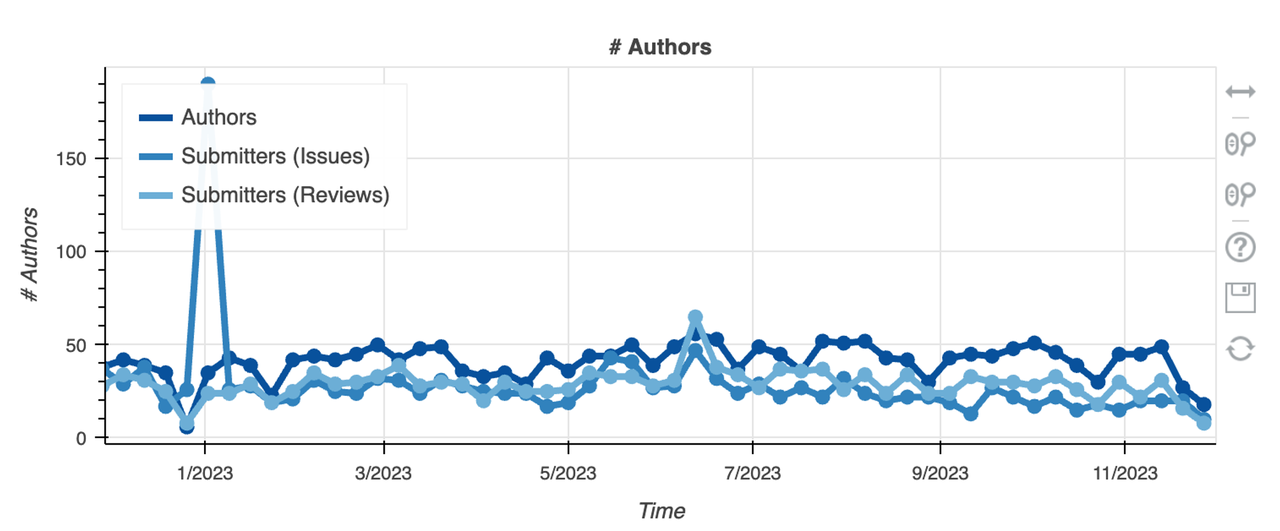

开发者数量

结合代码提交和开发者数量变化看,Uniswap目前整体进度稳定,开发者人数也维持在合理区间,可以确定Uniswap的Roadmap实现和技术运营都非常稳定。

2.2 产品演化

作为一个流行的去中心化交易平台(DEX),从 V1 到 V3,Uniswap 经历了几次重大升级,每个版本都带来了新的特性和改进,另外,Uniswap已经发布V4草案,里面介绍了Hooks以及Singleton功能,能够极大的提升Uniswap的可组合性,释放更多底层价值,提高更多的收益机会,优化资金使用率。

V1到V3的演变

Uniswap V1,2018年11月发布

- 简单模型:采用自动化做市商(AMM)模型,允许用户直接与智能合约交易,而不是传统的买家和卖家市场;

- 去中心化:完全去中心化,没有中心化的控制实体;

- 支持仅限于 ERC-20 代币:V1 只支持 ERC-20 代币之间的交换;

Uniswap V2,2020年5月发布

- ERC-20 交易:引入了 ERC-20 代币对的直接交换,而不仅仅是 ERC-20 与 ETH 的交换;

- 价格预言机:内置价格预言机,可以帮助其他应用程序获取代币对的累积价格信息,防止价格操纵;

- 闪电交易:这个特性允许用户从交易开始到结束的短时间内借出任何数量的 ERC-20 代币;

Uniswap V3,2021年5月发布

- 集中式流动性:允许流动性提供者指定一个自定义的价格范围,增加资本效率的同时降低了无常损失风险;

- 多层费率:提供不同的费率层级(如 0.05%,0.30%,1.00%),流动性提供者可选择不同的费率;

- 流动性位置 NFT:每个流动性位置被代表为一个 NFT,使得流动性的管理和转让变得更加灵活;

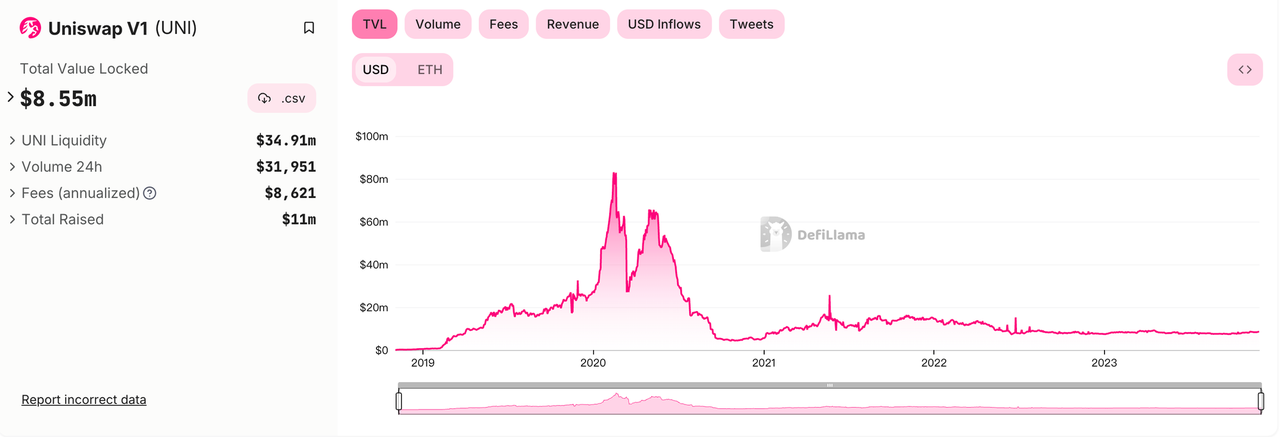

用户流向V3

我们能够从上图中看到,当前Uni V1已经不再使用,大量的LP优先选择V3。Uniswap V3本质上是V2版本的改进,为LP提供了更为灵活的流动性区间以及费率选择,但是这种改进并没有从最底层的机制上改变,V3对V2是完全兼容的,那么后续的LP大概率会优先选择V3。

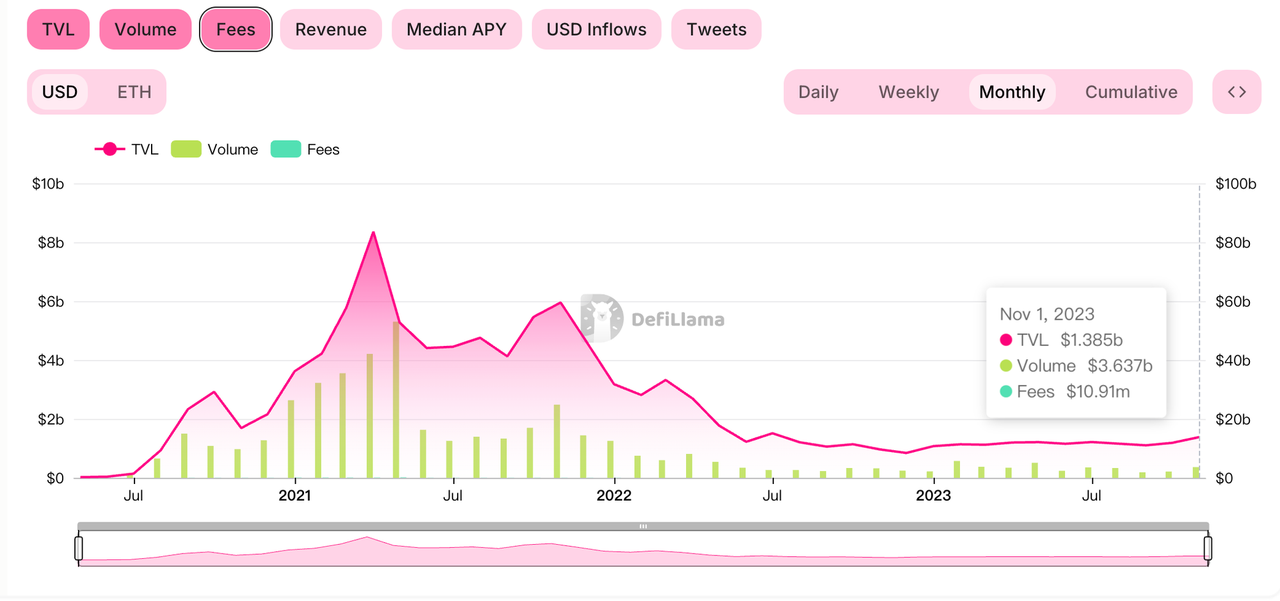

V3的显著优势

截取V2和V3同时间段的交易数据,在2023年11月份,使用V2进行的交易量在36.37亿美元,而手续费在0.3%,那么即Defillama上所示的1091万美元。因此用户不算滑点,每笔手续费在0.3%;V3交易量在360.41亿美元,接近v2的十倍,而手续费收入在4412万美元,也就是换算下来是0.12%,也就是平均的交易成本下降了60%。

V3通过引入市场机制提升资金利用率、降低手续费、提高LP收入。而V4的Hooks为Uni带来了可编程性,这种性质将增强池子的可组合性,具备很大的想象空间,也正是当前 前后端分离的趋势越发明显,因此LP池的可编程性,让每笔交易绕过前端但是无法绕过LP池子的设定变得尤为重要。

也就是说,未来前端的竞争将会加剧,多种多样的、适配不同编程功能的LP池子的前端将会出现各种竞争,进一步挣脱了Uniswap官方前端的限制,真正促进了区块链的最原始的特性——可组合性,而Singleton就是为了减少这种多Path寻找带来的Gas消耗而出现的产物。

什么是 Hooks?

原本我们执行一笔交易,直接调用交易函数,然后寻找最优路径,交易。现在我们交易一笔,需要先调用交易前的Hook,这个Hook是一个智能合约,能够在一个区块内执行给定的操作,然后执行交易,最后再执行一次Hook,也就是说我们想要执行一笔交易,需要执行相应路径的LP池前置的函数功能。开发人员可以在 Uniswap 协议的流动性和安全性之上进行创新,通过与 v4 智能合约集成的hook创建定制的 AMM 池。

什么是Singleton?

在V3中,我们需要搜索不同的池子(也就是不同的合约),来进行多链路( ETH→USDC→USDT,涉及两个合约)的代币互换。如果把所有的代币保存在一个合约中,那么代币的多链路互换只需要在一个合约内进行,那么将极大减少创建LP的Gas消耗。这个被Uni称为Singleton。

2.3 市场发展

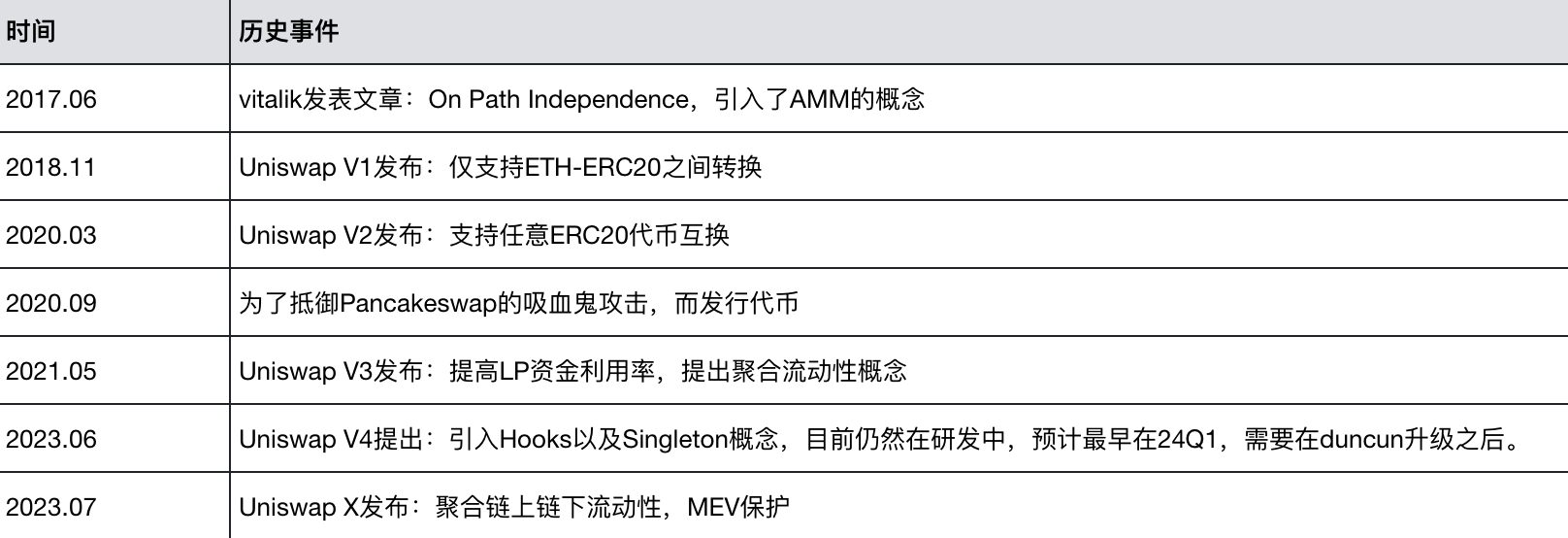

发展历程

社交媒体

运营数据

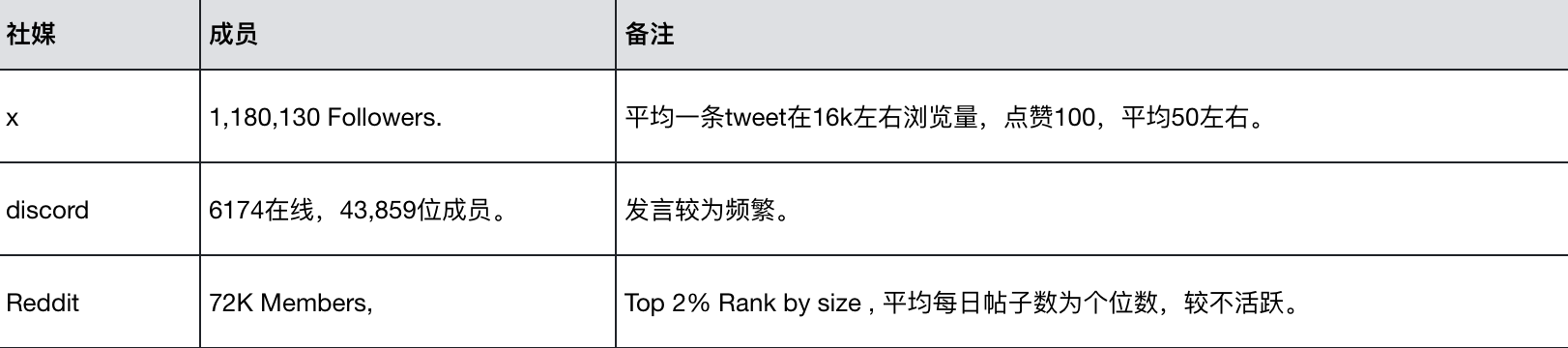

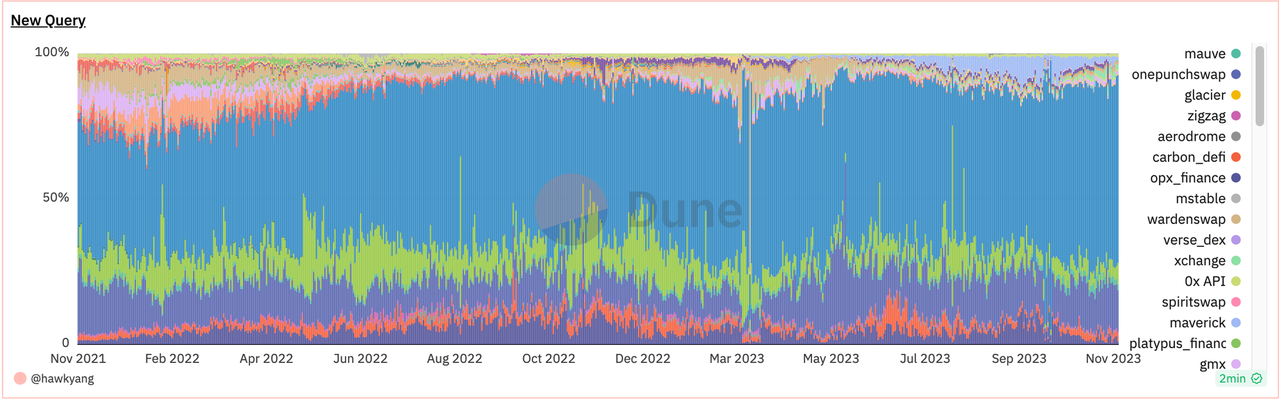

当前Uniswap占据的现货DEX市场份额在65%左右(以Dune为统计口径,由于不同的网站对合约的覆盖度不一致可能出现偏差),我们认为Uni的不懈创新,V4的可编程性、可组合性、资本效率的进一步提升,Uniswap仍然将在下一轮Dex竞赛中占据有利地位,关于具体的同赛道情况,将在市场与竞争处列举。

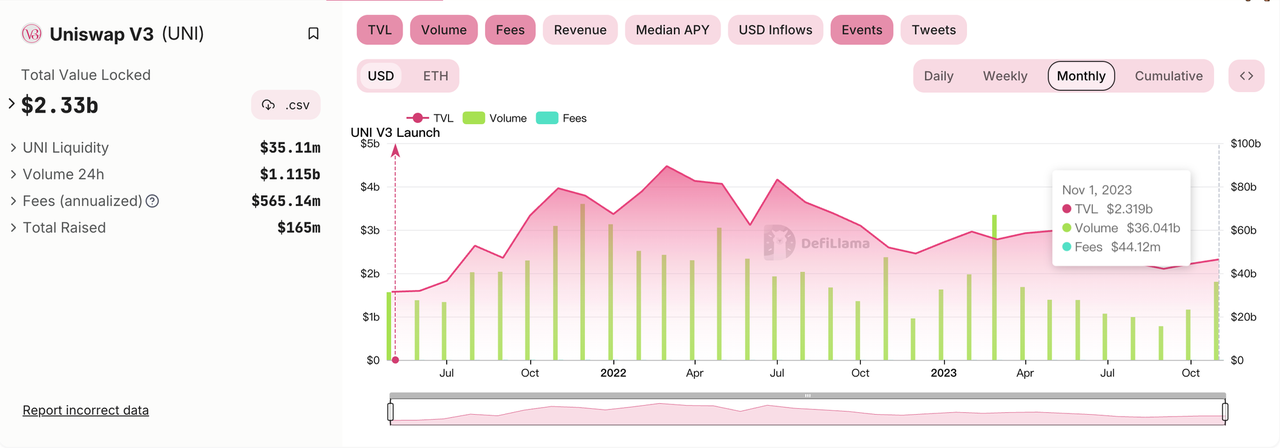

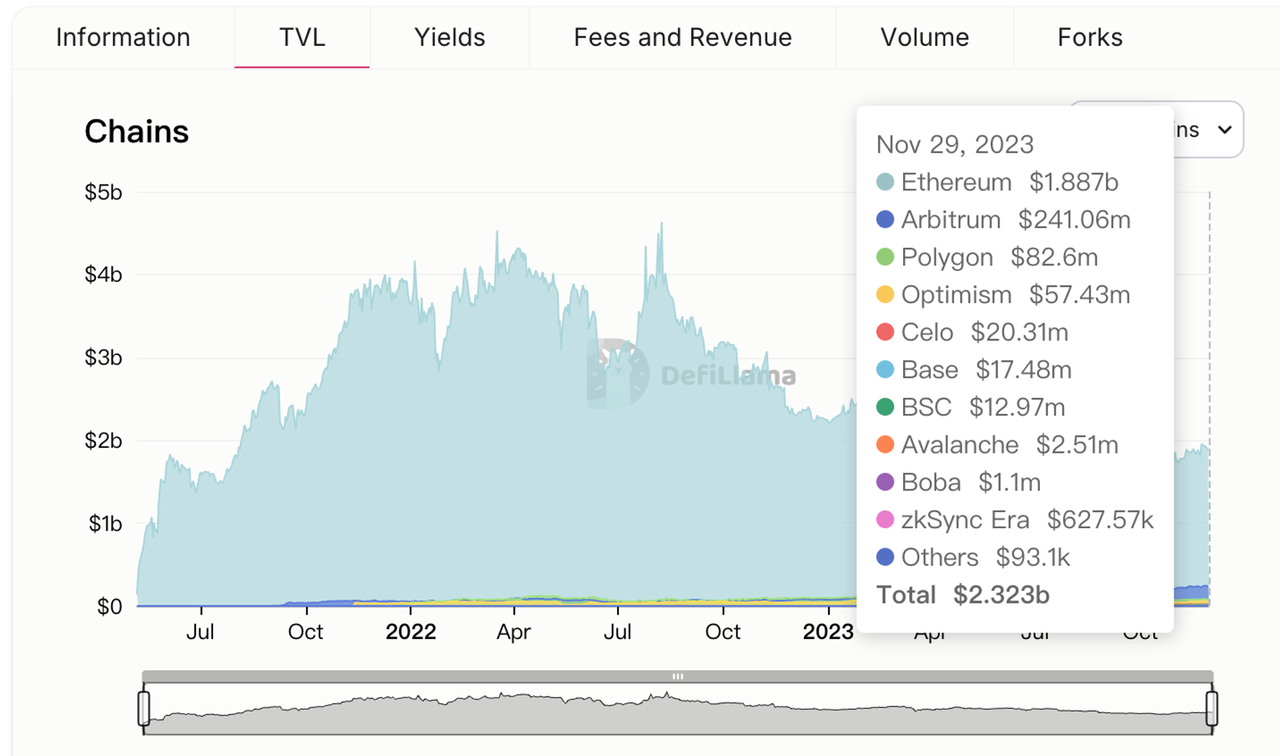

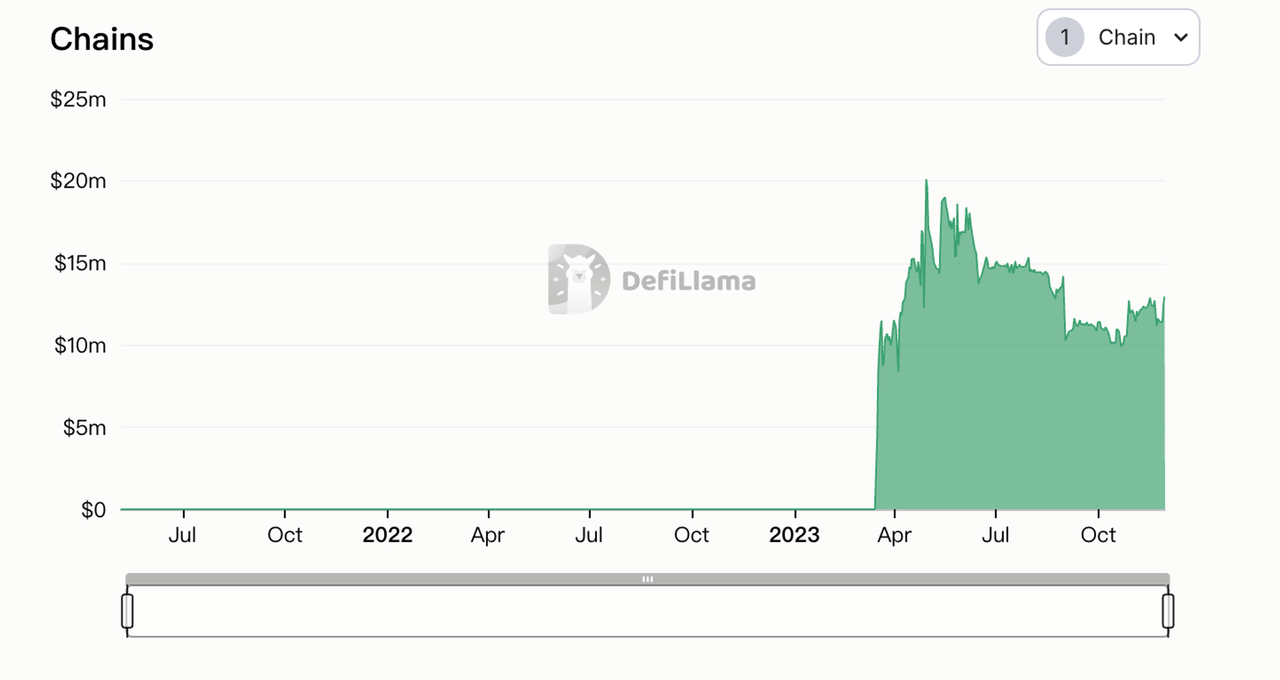

TVL数据

TVL方面,在V3上大量的TVL仍然集中在Ethereum上,但是目前其占有率正在逐步下降,链上活动也逐渐向Layer2迁移,主网的占有率随着Dencun升级的到来,将进一步下降,而Layer2的活跃程度也将进一步增加。

3、经济模型

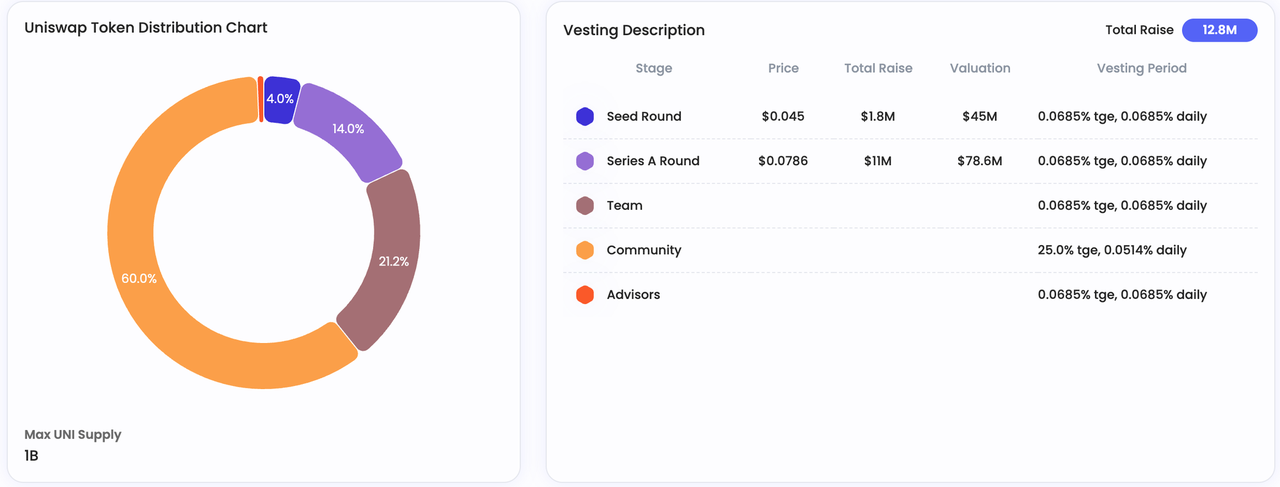

3.1 代币分配

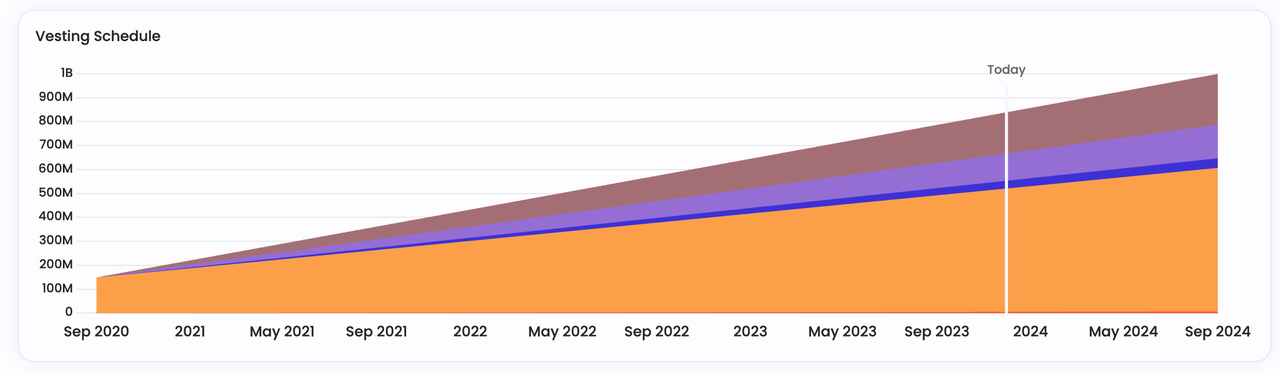

在2024.8月底将完全释放10亿枚Uni,此时完全流通,后续的抛压主要来自commUnity部分。

Uni代币主要的分配给Community,这部分主要是用于生态发展、社区开发者贡献、Grants等。

3.2 持币地址分析

Nansen统计数据:当前持币地址最多的VC是a16z,占据大约5.35%,大约5350万枚代币。远超过第二名VC Blockchain Capital的250万枚代币

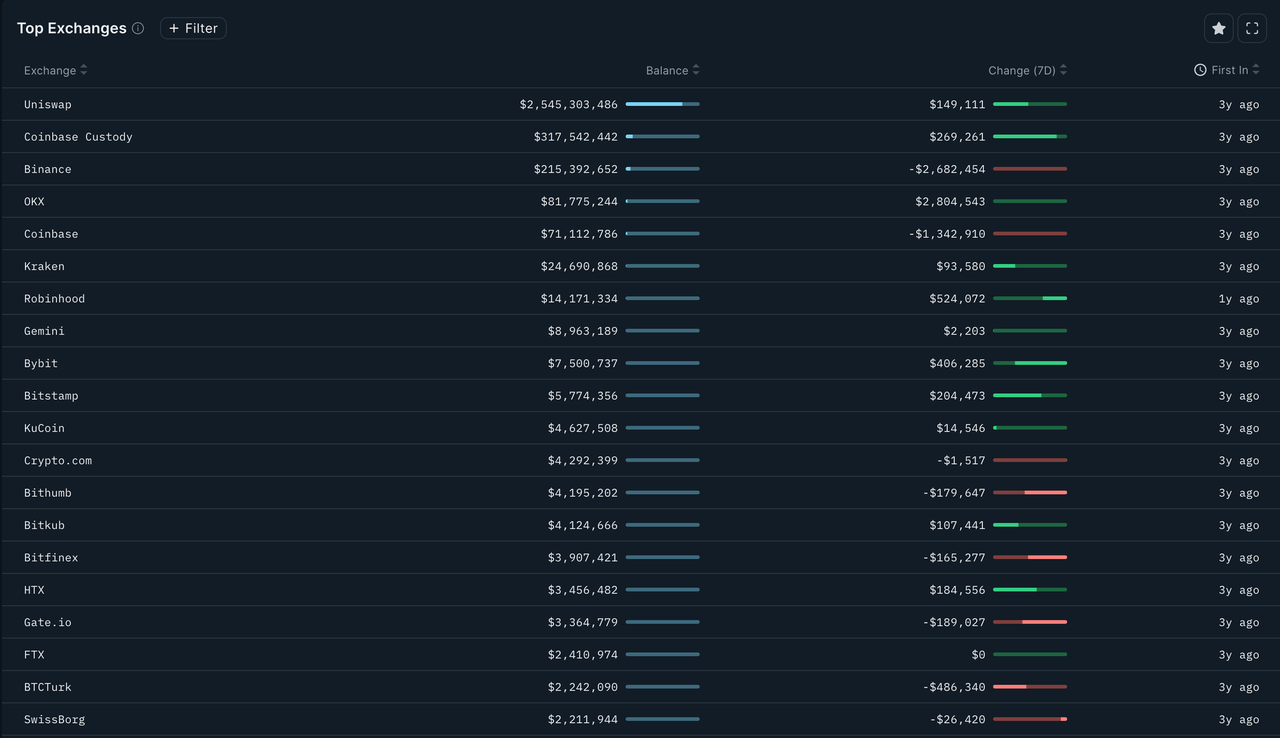

a16z一直对Uniswap保持支持态度,近一个月没有卖出一枚代币,代表了其对Uni后市的看好,以及对Uni的影响力的认可。目前拥有最多Uni代币的交易所是Uniswap,中心化交易所是Binance。

3.3 代币用途

Uniswap的代币,通常被称为Uni,有几个主要用途:

治理

Uni代币持有者可以参与Uniswap平台的治理。这包括对协议的改进、费用结构的调整以及其他关键决策的投票。这种去中心化的治理结构使Uni代币持有者能够直接影响Uniswap的未来发展方向。

流动性激励

Uniswap有时会通过奖励Uni代币来激励用户提供流动性。用户通过将代币存入Uniswap的流动性池来提供流动性,以支持平台的代币交换功能。作为回报,他们可能会收到Uni代币作为奖励。

投票权和代表权

Uni代币持有者不仅可以投票参与治理决策,还可以代表小型代币持有者的利益。这增强了Uniswap社区中各种规模用户的声音。

协议费用

尽管目前Uniswap还没有对交易收取费用,但未来Uni代币可能会用于激励参与治理的用户,例如通过分配交易费用的一部分给这些用户。

社区基金

Uni代币还可用于支持社区项目和提案,这些项目和提案旨在改善协议和扩大其使用范围。

4、市场与竞争

4.1 市场概览

Uniswap的竞争激烈,不仅仅面临DEX之间的竞争,也包括CEX之间的竞争。因为最大的基本盘在CEX,Uniswap想要蚕食CEX,非常不易,主要难点在于DEX 无法提供CEX相同的性能、流动性、UI/UX 和产品深度。

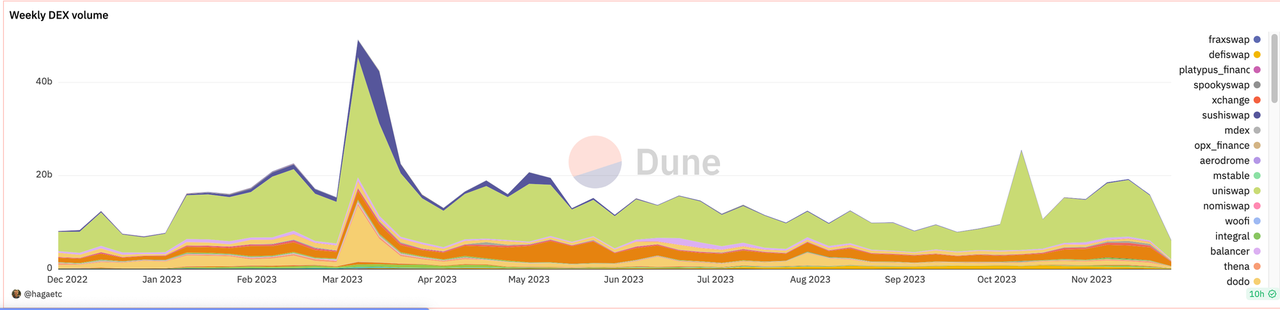

仅DEX赛道,Uniswap已经从最开始的去年牛市期间的37%市场份额,而在今日份额接近65%,这主要是V3的升级和其价值并市场认同。

在(周)交易量比例方面,Uniswap也处于当之无愧的龙头地位,并且在DEX赛道由于流动性一旦积聚、用户习惯一旦养成,那么会出现较为明显马太效应。

4.2 赛道项目

目前能与Uniswap相比的是Pancake swap市占率15.4%,Curve市占率5.1%,由于Pancake是Fork Uniswap的代码,因此其在原创竞争力也比较弱,甚至Pancake目前走向了Game的路线,其搭建了一个游戏市场。

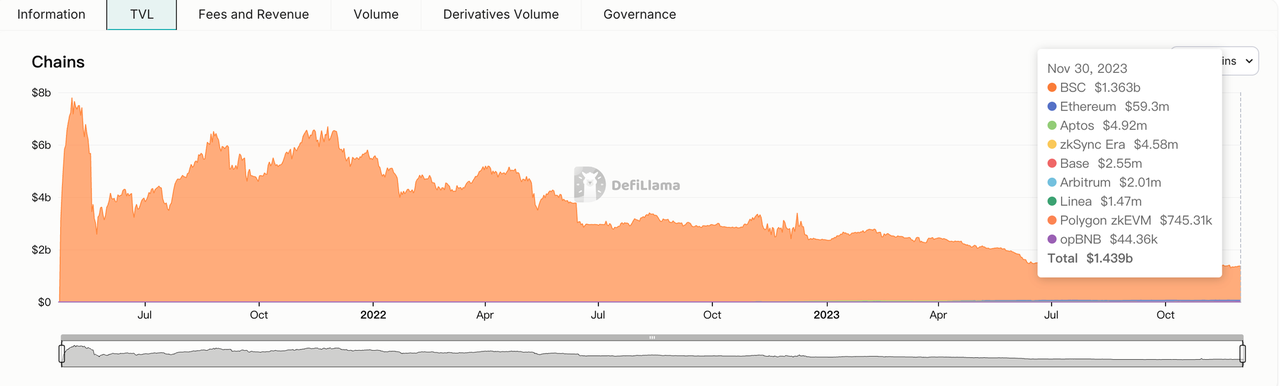

目前Pancakeswap TVL在14.3亿美元,支持9条链。其基本盘主要来自于BSC,在其他链的统治力几乎没有。

虽然Uniswap也在BSC上部署了协议,但是在BSC使用PancakeSwap可能是根植于BSC用户的共识,Uni也很难去挑战Pancake,但是转折点可能出现在v4版本上线,目前还需要继续观察。

4.3 优势与风险

Uniswap的竞争优势

- 资本优势,Uniswap受到Paradigm全方位的扶持,团队执行力较高,开发进展平稳,版本上线节奏较好;

- 技术优势,出V4版本将进一步提升资本效率、可组合性、可编程性,让LP下沉为DeFi世界的基础设施;

- 先发优势,先发优势获取高市占率,尤其V3上线后市占率从37%增加到65%,Pancake的威胁与挑战较小;

Uniswap面临的风险

- 法律风险,主要是DEX的无需许可机制和代币未来如果增加分成可能面临的发行证券风险;

- 代码风险,即使代码经过审计仍然存在潜在风险会导致资金全部损失;

- 进度风险,可能存在开发进度不及预期,导致代币价格不及预期;

- 迭代风险,V4版本可能带来更多的链上隐患,这对于前端的要求会变高,需要前端为用户筛选LP池;

5、总结

Uniswap从上线开始就一直是行业DEX的领头羊,占据最大的市场份额。通过AMM机制、价格预言机和集中式流动性的迭代升级,Uniswap让DEX开始被越来越多的人们所接受。随着Dencun升级和近期 Uniswap V4版本上线,Uniswap在DEX领域的市场地位将进一步被提升。

UNI代币虽然在较长的一段时间都没有亮眼表现,但是它的潜力并没有降低,反而是一直在随着Uniswap的发展在提升,尤其几乎不存在竞争产品的前提下,UNI存在较大上涨空间,一旦市场行情整体上行并进入牛市,有极大可能迎来大力度的爆发。

备注:以上所有观点仅供参考,不作为投资建议。如果异议,欢迎联系指正。

关注并加入MIIX Captial社区,了解更多前沿信息:

Twitter CN:https://twitter.com/MIIXCapital_CN;

Telegram CN:https://t.me/MIIXCapitalcn;

微信扫一扫

微信扫一扫